ВХОД РЕГИСТРАЦИЯ

Телереклама 2015: от печали до радости

Войдите для участия

УВАЖАЕМЫЕ ПОЛЬЗОВАТЕЛИ, ЧТОБЫ ПРИНЯТЬ УЧАСТИЕ В КОНКУРСЕ ВАМ НЕОБХОДИМО АВТОРИЗОВАТЬСЯ / ЗАРЕГИСТРИРОВАТЬСЯ НА САЙТЕ

09 November 2015

По итогам января-сентября 2015 г. реклама на телевидении демонстрирует динамику всего на 5 п.п. ниже всего российского рекламного рынка (-14%). В целом, среди всех сегментов «плюс» в сравнении с январем-сентябрем 2014 г. был характерен только для отдельных форм Интернет-рекламы, а именно: контекстной (+17%) и видеорекламы (+8).

На фоне остальных сегментов, телевизионный демонстрирует наименьшее падение после медийной рекламы в Интернете (-6%).

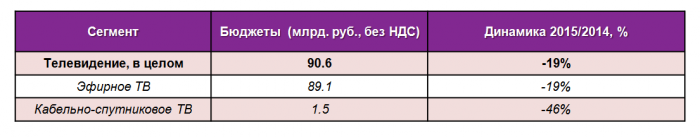

Таблица 1. Суммарные бюджеты телерекламного сегмента в 1-3 кв. 2015 г. и динамика к 2014 г.

Источник: АКАР

Источник: АКАР

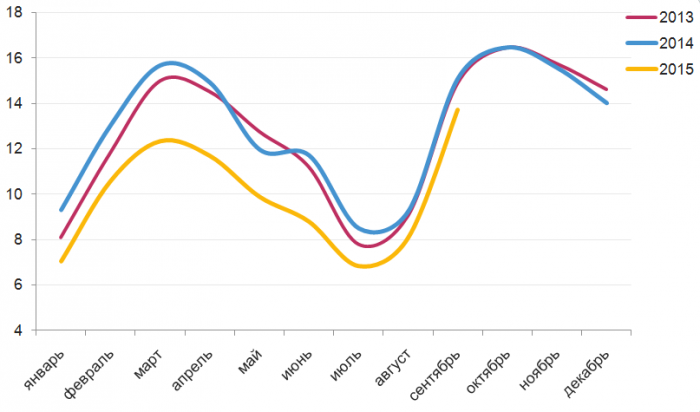

График 1. Объемы рекламных бюджетов на эфирном телевидении по месяцам в 2013-2015 гг., млрд. руб. без НДС

Источник: Аналитический Центр Vi

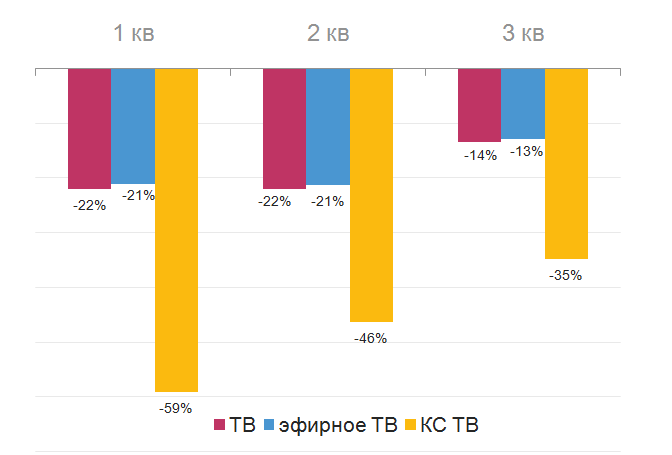

Вместе с тем, если выделить отдельно динамические показатели телерекламного сегмента за 3 квартал, то выяснится, что падение это замедляется, и, говоря простым языком, не все столь печально, как это казалось в начале года. Итак, рассчитаем показатели 2015 г. не суммарно за 9 месяцев, а отдельно по каждому кварталу.

В целом 3 квартал, как видно на Графике 1 , оказался для телерекламы более удачным – объем привлеченных бюджетов сократился лишь на 14%, тогда как в предыдущие два квартала падение составило 22%.

В кабельно-спутниковом ТВ мы наблюдаем даже более скорое «оздоровление» , чем на эфирном телевидении, и по нашему прогнозу, улучшение продолжится. Во многом этому будет способствовать включение в рекламный процесс новых и старых игроков, речь в первую очередь идет о телеканалах.

График 2. Динамика телерекламного сегмента в 1-3 кв. 2015 г. к 2014 г.

Источник: Аналитический Центр Vi

Рассмотрим более подробно тенденции телерекламного сегмента, а также поведение рекламодателей, категорий товаров и услуг.

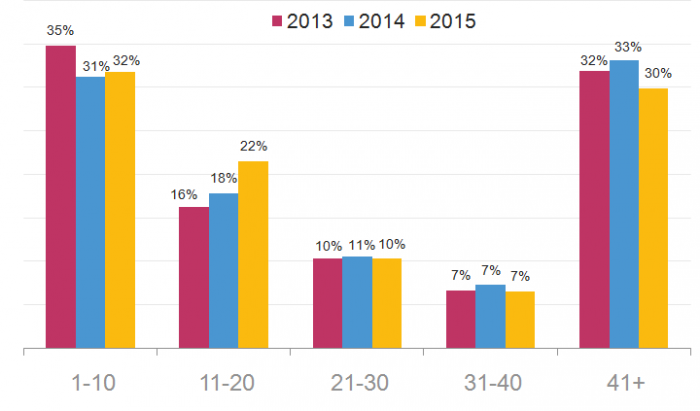

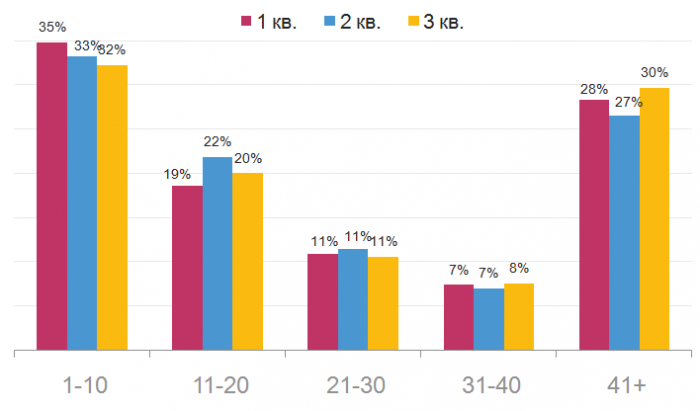

В предыдущем обзоре (по итогам первой половины 2015 г.) мы отмечали увеличение концентрации крупнейших рекламодателей (первой 20-ки с наибольшими бюджетами) и снижение доли средних и мелких (группа «41+»), что характерно для кризисной ситуации на рынке. Третий квартал 2015 г. замедлил эту тенденцию. Обратившись к поквартальным значениям текущего года, напротив, можно увидеть даже небольшое снижение концентрации бюджетов первой 20-ки рекламодателей в июле-сентябре относительно первой половины года.

Среди крупнейших рекламодателей в 3 квартале 2015 г. возросло количество представителей FMCG., немного замедлили свою «экспансию» на российский телерекламный сегмент фармпроизводители.

График 3. Доли бюджетов групп рекламодателей при федеральном размещении телевизионной рекламы в 1-3 кв. 2013-2015 гг., %

Источник: Аналитический Центр Vi

График 4. Доли бюджетов групп рекламодателей при федеральном размещении телевизионной рекламы в 1-3 кв. 2015 гг., %

Источник: Аналитический Центр Vi

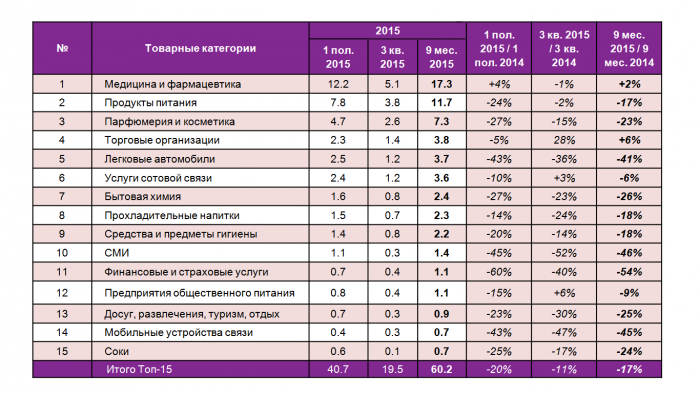

В рэнкинге крупнейших категорий товаров и услуг (по размеру суммарного рекламного бюджета) за рассматриваемый период не произошло значительных изменений относительно первой половины года.

Тем не менее, налицо улучшение динамических показателей по большинству позиций, особенно это заметно при сравнении 3 квартала и первого полугодия (в таблицу ниже для удобства добавлены две дополнительные колонки).

Таблица 2. Суммарные бюджеты и динамика отдельных товарных категорий при федеральном размещении телевизионной рекламы в 1-3 кв. 2014-2015 гг., млрд. руб. без НДС

Источник: Аналитический Центр Vi

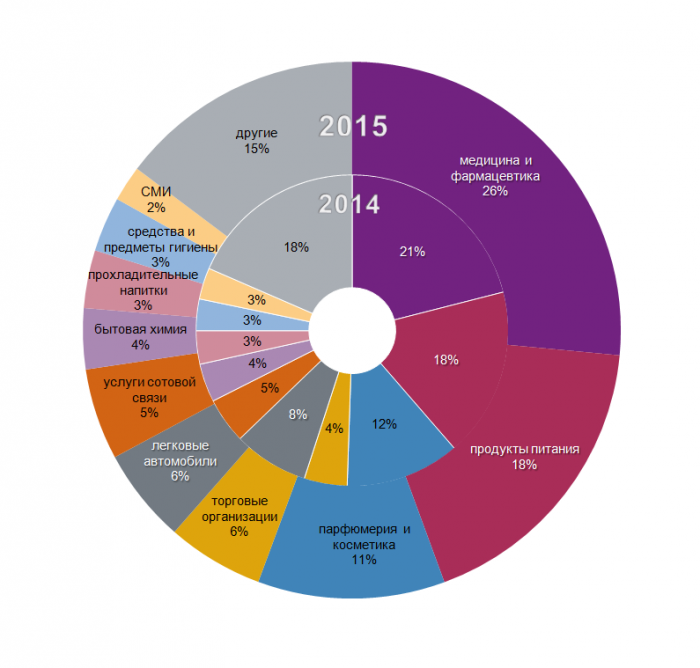

График 5. Доли отдельных товарных категорий в суммарных бюджетах при федеральном размещении телевизионной рекламы в 1-3 кв. 2014-2015 гг.

Источник: Аналитический Центр Vi

Кроме «Медицины и фармацевтики», показать положительную динамику по итогам 9 месяцев 2015 г. удалось категории «Торговые организации» (+6%). Как мы уже отмечали выше, по «фарме» наблюдается замедление в 3 квартале (-1%). Это привело к небольшому снижению доли категории в телерекламе, где она по-прежнему занимает лидирующую позицию.

Отдельно по 3 кварталу также вышли в плюс «Услуги сотовой связи» (+3%) и «Предприятия общественного питания» (+6%).

Исключением из положительных тенденций 3 квартала 2015 г. стала ситуация с категориями «Прохладительные напитки», «СМИ», «Досуг, развлечения, туризм, отдых», «Мобильные устройства связи». Здесь мы наблюдаем ухудшение динамических показателей в сравнении с первой половиной года.

Результаты третьего квартала вселяют в игроков рынка оптимизм, - хоть и подчеркнуто сдержанный, - в отношении окончания года и первых прогнозов на 2016 г. Оптимизм - потому что ситуация развивается гораздо лучше прогнозов, имевших место в начале года. Сдержанный - потому что проблемы в российской экономике (как следствие, и на потребительском рынке, производной которого является рекламный) никуда не делись...

Если говорить о цифрах, эксперты и представители крупных игроков прогнозируют динамику телерекламного сегмента в 2016 г. на уровне от 0 до +4%.

Текст: Александр Карпушкин, эксперт АЦ Vi

Дни рождения

-

17 January

-

17 January

-

17 January

-

17 January

-

17 January